Le fondateur et le directeur financier d’Archegos, impliqués dans une affaire de fraude et de manipulation des plus choquantes en 2021, viennent d’être arrêtés et inculpés à New York. Le FBI a dévoilé un acte d’accusation du grand jury alléguant que les deux hommes, ainsi que deux autres cadres, dont l’un est un ancien trader de Lehman Brothers, ont manipulé à eux seuls les modèles de négociation du marché boursier américain.

Mars 2021 : Archegos pris dans les crashs de Viacom et Discovery

Bill Hwang et sa société, Archegos Capital Management, ont acquis une certaine notoriété il y a plus d’un an, après que le fonds a perdu des dizaines de milliards de dollars dans le cadre d’une opération de fraude et de déversement de valeurs vedettes telles que Viacom et Discovery, qui ont perdu près de 60 % de leur valeur en une seule semaine.

Bill Hwang et Archegos ont été pris dans une opération risquée d’achat à effet de levier sur les actions, une énorme position s’élevant à au moins 30 milliards de dollars, avec des mastodontes de Wall Street tels que Goldman Sachs, Deutsche Bank, Morgan Stanley et UBS garantissant la partie prêt, partie transaction.

Les positions d’Archegos ont été liquidées par les géants, devenant des transactions à prix réduit négociées pour leurs clients, lorsque la position de l’entreprise est devenue désespérément sous-évaluée.

Selon un rapport du Wall Street Journal de l’époque, Bill Hwang a perdu 10 milliards de dollars en richesse personnelle.

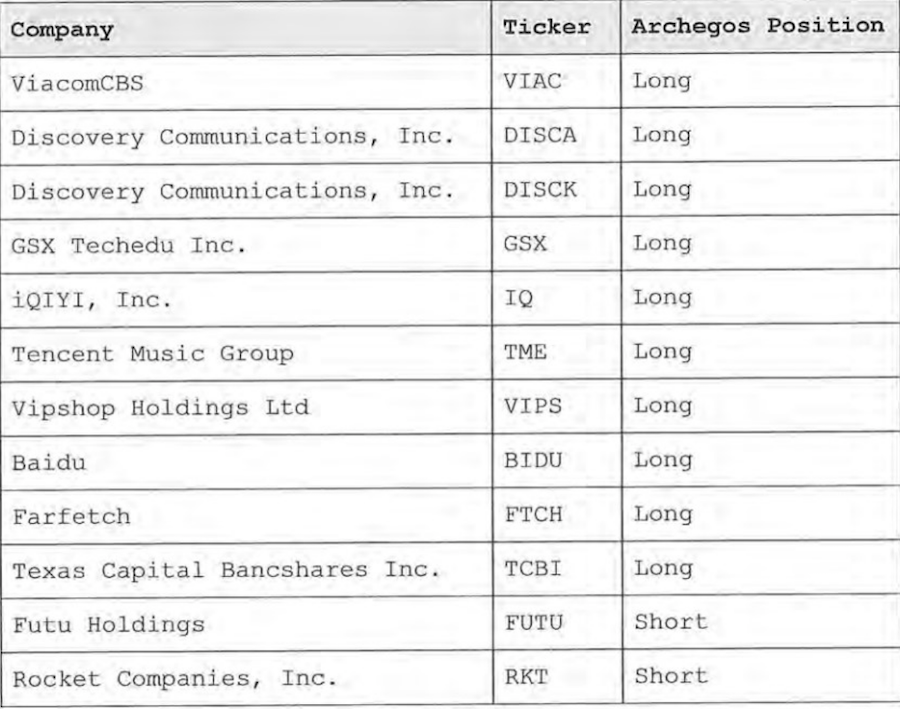

Le Wall Street Journal ajoute que d’autres actions détenues par Archegos et Bill Hwang ont été liquidées aux clients de Wall Street, alors que l’entreprise tentait désespérément de se désendetter et de sauver sa peau, dont un certain nombre d’actions technologiques chinoises telles que IQIYI, GSX Techedu, Farfetch, Tencent Music et Baidu.

L’acte d’accusation indique que la manipulation a permis à Bill Hwang de dominer le marché, du moins sur le papier, les participations d’Archegos dans Discovery et Viacom ayant augmenté de plus de 250 % par rapport au QQQ, le principal fonds indiciel lié au Nasdaq, qui n’a augmenté que de 20 % sur la même période.

Wall Street connecté

Peu après la chute d’Archegos, le site Web de la société a été mis hors ligne et les informations sur les participants sont devenues rares.

Cependant, une capture d’archives web de la page de leadership d’Archegos de janvier 2021, a révélé que les cadres avaient des antécédents non seulement avec certains des plus grands noms de Wall Street, mais aussi avec certaines des pierres angulaires de la crise financière de 2008.

L’entreprise avait deux co-présidents. Le premier, Brian Jones, était auparavant directeur général chez Bear Sterns, victime de la crise financière de 2008.

La seconde, Diana Pae, était une ancienne directrice générale chez Goldman Sachs. Avant cela, elle a travaillé chez JP Morgan, indique la capture.

Le plus remarquable est sans doute que le trader en chef d’Archegos, William Tomita, était un ancien trader chez Lehman Brothers, une autre clé de voûte du crash de 2008.

Le directeur financier, Patrick Halligan, est décrit sur la page comme « expert-comptable au sein de l’équipe d’investigation des fraudes d’Arthur Andersen », en plus d’avoir occupé des postes de gestion et de conseil et d’avoir mené des projets d’audit chez PricewaterhouseCoopers.

Le responsable mondial de la recherche macroéconomique d’Archegos, Christopher Burn, est cité comme ayant travaillé auparavant pour le Département d’État, le directeur de la technologie, Jensen Ko, se targue également d’avoir occupé un ancien poste chez Goldman Sachs, et Michael Satine, directeur de la conformité, a également travaillé pendant « plus de 30 ans à divers postes de direction dans le domaine de la conformité » chez Goldman Sachs.

Bill Hwang et Patrick Halligan inculpés, William Tomita et Scott Becker plaident coupable

L’acte d’accusation du FBI du 27 avril vise spécifiquement Bill (Sung Kook) Hwang et le directeur financier Patrick Halligan pour leur rôle dans le stratagème, après que le négociateur en chef William Tomita et le directeur de la gestion des risques d’Archegos, Scott Becker, aient plaidé coupables le 21 avril.

Un communiqué de presse du FBI annonçant les accusations indique que Scott Becker et William Tomita « coopèrent avec le gouvernement ».

L’acte d’accusation précise que Bill Hwang doit faire face à 11 charges :

Conspiration de racket - Un chef d’accusation - 20 ans d’emprisonnement maximum.

Fraude en matière de valeurs mobilières - Deux chefs d’accusation - 20 ans d’emprisonnement maximum pour chaque chef d’accusation.

Manipulation du marché - Sept chefs d’accusation - 20 ans d’emprisonnement maximum pour chaque chef d’accusation.

Fraude informatique - Un chef d’accusation- 20 ans d’emprisonnement maximum.

Les marionnettistes

Le FBI allègue que Bill Hwang et William Tomita ont uni leurs forces pour accomplir à eux seuls la tâche de « manipuler, contrôler et affecter artificiellement le marché de certains titres du portefeuille d’Archegos ».

Selon l’acte d’accusation, Bill Hwang a fait croire au marché que les augmentations de prix exponentielles observées à l’époque étaient « le produit des forces naturelles de l’offre et de la demande ».

Le FBI allègue qu’au lieu de cela « en vérité, elles étaient le produit de la négociation manipulatrice de Bill HWANG et de sa conduite trompeuse qui a incité d’autres personnes à négocier. »

S’enrichir rapidement

L’acte d’accusation du FBI affirme qu’entre mars 2020 et fin mars 2021, Bill Hwang avait augmenté sa fortune personnelle de manière exponentielle, passant de 1,5 milliard à 35 milliards de dollars.

Cependant, tout se cache dans les détails. L’acte d’accusation allègue également que Bill Hwang, William Tomita, Patrick Halligan et Scott Becker ont travaillé ensemble pour tromper les mastodontes de Wall Street en finançant leurs positions de mars 2021, qui, selon le FBI, étaient « plus importantes que celles de n’importe quel actionnaire déclaré de plusieurs sociétés publiques », qui ont gonflé pour atteindre la somme stupéfiante de 160 milliards de dollars.

Pour comparaison, le rachat de Twitter par Elon Musk représente une transaction de 44 milliards de dollars, dont le fondateur de Tesla ne comptabilise directement que 21 milliards de dollars.

Bloomberg rapporte que pour réaliser la transaction, 12,5 milliards de dollars ont été obtenus sous forme de prêt en utilisant les actions Tesla comme garantie, tandis que 13 milliards de dollars ont été obtenus sous forme de financement par emprunt.

Un château de cartes

Le FBI allègue que lorsque les paris gargantuesques d’Archegos ont commencé à se dénouer, Wall Street a commencé à refuser de fournir des financements supplémentaires pour maintenir la solvabilité de l’entreprise.

Archegos ne voulait pas sortir de ses positions et réaliser des pertes importantes, alors les traders de la société, sous la direction de Bill Hwang, ont commencé à tenter en vain de maintenir leur propre marché à flot en achetant davantage.

En l’espace de quelques jours, Archegos a épuisé ses réserves de liquidités et de crédit, achetant des milliards de dollars d’actions supplémentaires.

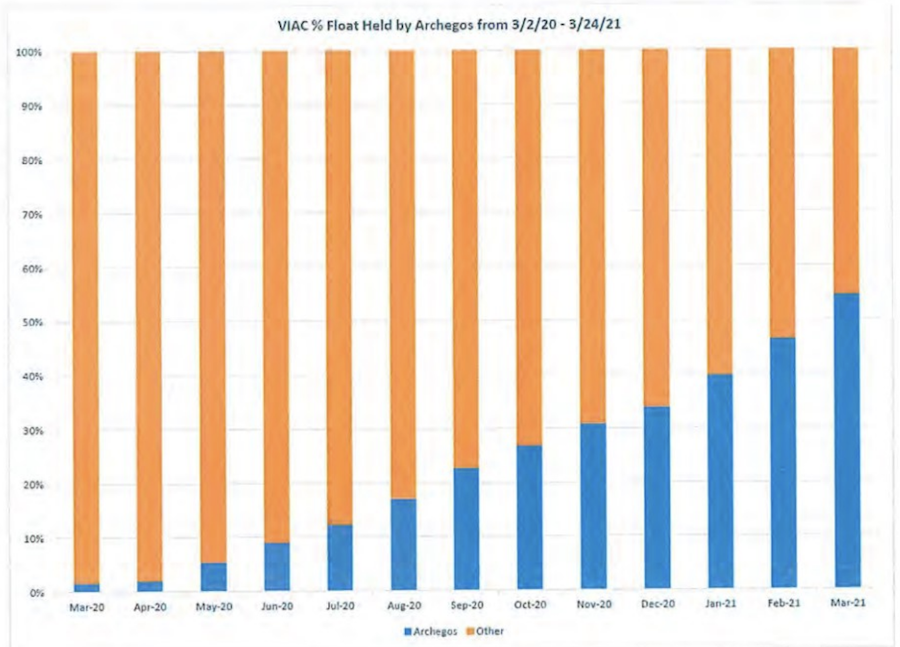

Dans certains cas, Archegos possédait effectivement jusqu’à 50 % du flottant d’une société à un moment donné.

Comme un tourbillon

L’acte d’accusation du FBI indique qu’Archegos a utilisé une stratégie consistant à acheter des milliards de dollars de certaines actions, telles que ViacomCBS, par des moyens normaux et légitimes, jusqu’à ce qu’ils approchent de la limite des 5 % de participation où l’entreprise serait tenue de se déclarer publiquement comme actionnaire principal.

Afin d’acheter davantage tout en passant sous le radar réglementaire, en maintenant le public et les autres traders dans l’ignorance, Archegos a utilisé ses accords de financement et d’effet de levier avec les banques de Wall Street pour négocier au moyen d’un « échange de rendement total ».

Un swap de rendement total, c’est en fait simplement des entités comme Goldman Sachs et UBS Group qui fournissent un effet de levier en échange d’une garantie et d’une commission, mais les banques couvrent leur risque en achetant également des « paniers » de la même action, de sorte que lorsque la transaction de leur client réussit, elle est couverte par leurs propres succès.

Selon le FBI, les manipulations d’Archegos ont eu pour effet d’amener des acteurs majeurs sur le même marché, de sorte que même les banques sont devenues les principaux actionnaires de ces titres hautement risqués et désormais en pleine effervescence.

De plus, l’acte d’accusation note que les principaux détenteurs de certains des titres sur lesquels Archegos a joué étaient des fonds indiciels, ce qui signifie que ces fonds ne vendaient pas leurs positions, quelle que soit la performance du marché.

Pour ces fonds, cela signifie qu’ils ont supporté le risque, mais pas la récompense, d’une manipulation et de la liquidation induite par le dumping qui a suivi.

Le teneur de marché

Le FBI allègue que Bill Hwang et William Tomita ont servi de teneur de marché de facto pour les titres sur lesquels ils détenaient des positions.

Par exemple, dans le cas de Discovery, pendant une période de cinq mois allant de novembre 2020 à mars 2021, Archegos représentait 20 % du volume quotidien des transactions sur le marché, un chiffre qui a atteint 30 ou 35 %.

Bill Hwang et William Tomita ont également représenté entre 10 et 25 % de l’ensemble du volume quotidien des transactions sur ViacomCBS entre octobre 2020 et mars 2021.

En outre, l’acte d’accusation allègue qu’Archegos plaçait d’énormes ordres d’achat à cours limité de plusieurs millions de dollars à certains prix à partir de l’ouverture du marché, augmentant continuellement l’ordre tout au long de la journée pour forcer les prix à augmenter jusqu’à la clôture du marché.

Frauder Wall Street

L’acte d’accusation allègue également que les banques de Wall Street ont les mains propres, puisqu’elles ont fait preuve de diligence raisonnable à l’égard de Bill Hwang et d’Archegos avant d’accorder l’effet de levier requis pour produire l’accord de swap de rendement total.

En outre, les contrats contenaient certaines réserves, telles que la concentration des avoirs, la taille des positions ouvertes et un taux d’intérêt de marge variable afin de contrôler l’exposition au risque des entreprises.

Cependant, le FBI affirme que Patrick Halligan, William Tomita et Scott Becker, sous la direction de Bill Hwang, ont fourni des documents « faux, trompeurs et mensongers » dans le but d’obtenir davantage de crédits afin de maintenir le flux de trésorerie nécessaire pour soutenir leurs activités de tenue de marché.

Plus précisément, les directeurs ont menti à Wall Street sur la liquidité de leurs positions, la composition du portefeuille de la société et la concentration des participations dans les principales sociétés, selon l’acte d’accusation.

En outre, lorsque le plafond a commencé à s’effondrer sur Archegos et Bill Hwang, la société à menti à ses maîtres sur le montant des liquidités restantes et sur sa situation financière globale, dans le but de maintenir, voire d’obtenir des crédits supplémentaires.

Pas le premier rodéo

En 2012, notamment, Bill Hwang a plaidé coupable à des accusations de fraude électronique en rapport avec un système perpétré par le prédécesseur d’Archegos Capital Management, Tiger Asia, impliquant un délit d’initié sur des actions de banques chinoises.

Selon le Wall Street Journal de l’époque, Bill Hwang et Tiger Asia ont accepté de payer 16 millions de dollars, en plus de 44 millions de dollars pour régler une « poursuite civile distincte, mais connexe » déposée par la SEC dans le New Jersey.

Rédacteur Fetty Adler

Soutenez notre média par un don ! Dès 1€ via Paypal ou carte bancaire.